Дали ще ипотеката ако има съществуващи потребителски кредити

Как да се определи дали ипотека ще даде, ако е налице валиден потребителски кредит? Самото съществуване на заеми не може да бъде пречка за получаване на ипотечен кредит, но има и друг тежък оправдание за отказ.

Определяне на кредитоспособността на заемополучателя, като неизплатени заеми

При прилагане не може да се скрие дълг. При проверка на службата за сигурност на клиента, банката изпраща заявка към кредитното бюро, и получава информация не само от наличието на кредит, но също така да кандидатстват за ипотечен кредит.

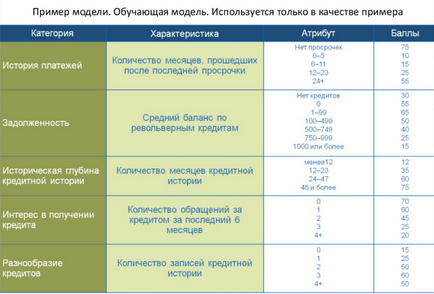

Ако в рамките на две години преди лечението, клиентът използва услугите на кредитните институции, Точкуването се прави за анализ на кредитоспособността. Това е специфичен рейтинг, което често се определя по десетобалната 300-850.

Точки се присъждат за използването на кредитни продукти и задължително изпълнение на договора за кредит. В допълнение, други фактори са взети под внимание. Те включват:

- Издръжка.

- Недвижими имоти и друга собственост.

- Процесуално представителство и съдебни спорове с кредиторите.

- Брой на жалбите на кредитните институции в последния месец.

Само качествен анализ на тези данни може да се определи вероятността за одобрение на кредита.

Преди да кандидатствате за ипотечен кредит на клиента трябва да направи искане до кредитното бюро, където е бил на търговска основа ще предостави информация за нейната история и да направи отбелязване на гол. След анализ на данните, за да вземем мерки за подобряване на класацията.

Мога ли да получа ипотека, като заем, по които има забавяне? Възможно е, но след това банката ще привлече вниманието на начина, по който той да се извършват плащания. Ако тези забавяния са от технически характер, и клиента за извършване на плащания в рамките на няколко дни след датата на отписването, те няма да са основна пречка за получаване на ипотечен кредит. Не трябва да има големи забавяния, то зависи от това, дали да одобри или не ипотека, ако има кредит. Сериозни причини за отказ също ще бъдат:

- Преструктурирани проблемните кредити.

- Системно нарушение на графика на плащанията.

- Прехвърлянето на вземания по договора за възлагане на трети лица.

Ако откриете кредитна история на тези данни, банката си запазва правото да откаже ипотеки, без обяснение. Неутрализира негативните фактори могат да бъдат допълнителна сигурност, притежание на ликвидни активи, за да привлекат сътрудници кредитополучателите.

Това доведе до прикриване на заем за авансово плащане на ипотека

Ако потребителски кредит е взет за авансово плащане на ипотека, трябва да се уточни това в изявление. Ако банката получи информация за произхода на средствата за плащане би било в противоречие с декларираните от кредитополучателя, то ще се разглежда като опит да се скрие информация от заемодателя.

Много е вероятно да издаде ипотека е отказан. И това не е сделка за заем в измама на ранен етап. Разчитайте на факта, че информация за потребителски кредити няма да има време да прехвърли на BCH безсмислена.

размера на дохода, който ви позволява да получите ипотека, като непогасен кредит

В допълнение на КИ ще бъде направен анализ на платежоспособността на потенциален клиент. От това също зависи от това дали ще даде ипотека, ако имате неизплатени заеми. За анализа на платежоспособност взето официално труда доходите на кредитополучателя и семейството му. Документите не се задължават да плащат и пенсиите, но някои банки правят изключения, и да ги обмислят. Общо приходи трябва да надвишава разходите за живот за всички членове на семейството. минималното ниво на съществуване в региона е различна. Това зависи от географското местоположение.

В Москва, за възрастен, той е 17 487 стр. Ако кредитополучателят (без семейство) иска да получи ипотека, месечната си доход трябва да надвишава разходите за живот в два или три пъти. Да предположим, че кредитополучателят получава 60 000. на месец и има кола заем с месечна вноска 7000 стр. плащане заем и ипотека, заедно не трябва да надвишава 40% (в някои банки, тази цифра се увеличи до 60%) от заплатата му, както и да има повече от 24 000. По-малко кола заем, заемателят има способността да получи ипотека върху следните условия:

- Общо: 1 600 000 стр.

- Продължителност: 240 месеца.

- Лихвен процент: 11%.

- Месечна вноска: 16 515 стр.

Ако не беше за автомобил заем, условията на ипотечен кредит ще бъде, както следва:

- Общо: 2 300 000 търкайте.

- Продължителност: 240 месеца.

- Лихвен процент: 11%.

- Месечна вноска: 23 740 стр.

Наличието на кредит е намалил размера на ипотеката. Изгоден първата близо зелена светлина на заем от графика, и едва след това да кандидатства за ипотечен кредит. Това ще позволи да се вземат големи количества или за по-кратък период от време и значително намаляване на надплатената сума по ипотеката.

Ако няколко кредита, банката ще намали значително размера на покупката на имот или не. За тази не се случи, по-добре е да затворите малки потребителски кредити. Това е преди всичко в полза на клиента.

на кредитите на затваряне ще прехвърлят данни към кредитното бюро, резултатите от точкуване ще бъдат подобрени, въз основа на тези данни. Това ще увеличи шанса за одобрение на заявление за ипотека.